Liga Asuransi – Perkembangan industri asuransi selalu menarik untuk diikuti, dan kali ini kami telah merangkum 7 berita pilihan terkait asuransi yang patut Anda ketahui.

Jika anda tertarik dengan artikel ini, silahkan untuk bagikan kepada rekan-rekan Anda agar mereka dapat memahaminya sama seperti Anda.

OJK Berencana Bikin Pengelompokan Kelas Asuransi, Ini Respon AAUI

Asosiasi Asuransi Umum Indonesia (AAUI) memberikan dukungan terhadap rencana Otoritas Jasa Keuangan (OJK) mengenai pengelompokan perusahaan asuransi berdasarkan modal. Langkah ini bertujuan untuk memperkuat industri asuransi dan meningkatkan daya saing dengan meningkatkan persyaratan modal minimum bagi perusahaan asuransi yang sudah ada.

Direktur Eksekutif AAUI, Bern Dwiyanto, mengatakan bahwa dengan peningkatan modal, diharapkan perusahaan asuransi akan memiliki kapasitas yang lebih kuat menghadapi risiko di masa depan. Namun, ia menyarankan agar persyaratan modal minimum dipertimbangkan setelah dua tahun penerapan PSAK 74 yang akan berlaku mulai 1 Januari 2025, agar dampaknya dapat terlihat secara lebih jelas.

Saat ini, Bern menilai bahwa lebih penting untuk memperbaiki kondisi pasar industri asuransi umum agar lebih kondusif. Menurutnya, dengan memperbaiki kondisi pasar, industri asuransi umum secara otomatis akan menghasilkan keuntungan yang lebih besar, sehingga secara langsung akan meningkatkan modal masing-masing perusahaan asuransi. Selain itu, kondisi pasar yang membaik juga akan mendorong pertumbuhan dan kesehatan industri asuransi.

Bern juga menyatakan bahwa rencana pengelompokan industri asuransi masih dalam tahap pengkajian. Oleh karena itu, diskusi lebih lanjut antara OJK, asosiasi, dan pelaku industri masih diperlukan. Salah satu hal yang perlu dibahas adalah pengaturan antara produk asuransi yang sederhana dan kompleks apabila ada pengelompokan perusahaan asuransi berdasarkan modal.

Menurut Bern, ada beberapa perusahaan yang memiliki modal yang rendah namun tetap sehat dan beroperasi dalam produk asuransi yang kompleks atau berisiko tinggi. Di sisi lain, ada juga perusahaan dengan modal yang besar, tetapi sebagian besar portofolio produknya adalah produk asuransi yang sederhana. Hal ini akan menciptakan persaingan yang lebih kompetitif dan mempersempit pangsa pasar bagi produk asuransi yang sederhana tersebut.

Industri Asuransi Tunggu Aturan Baru Soal Asuransi Kredit

Klaim asuransi kredit sedang menjadi fokus perhatian dari Otoritas Jasa Keuangan (OJK) dan industri asuransi. Hal ini disebabkan oleh peningkatan klaim asuransi kredit selama pandemi Covid-19.

Presiden Direktur PT Asuransi Asei Indonesia, Achmad Sudiyar Dalimunthe, menyatakan bahwa debitur tidak dapat membayar cicilan kepada bank akibat dampak Covid-19, yang berpotensi menyebabkan kredit macet. “Maka asuransi kredit yang diterbitkan oleh perusahaan asuransi harus menanggung risiko tersebut,” kata Achmad Sudiyar Dalimunthe, yang akrab disapa Dody, saat ditemui setelah acara Indonesia Re International Conference (IIC) 2023 di Jakarta pada Selasa (4/7/2023).

Dody menjelaskan bahwa pandemi Covid-19 juga telah mengungkapkan perlunya perubahan dalam peraturan asuransi kredit saat ini. Ini termasuk pengelolaan risiko dan penerapan premi yang seimbang. Menurut Dody, banyaknya klaim selama Covid-19 menunjukkan bahwa premi yang dikumpulkan belum seimbang. Ini berarti premi yang diterima masih belum mencukupi.

Selain itu, Dody juga membahas tentang terminologi asuransi kredit yang berjangka panjang. Jika terminologi tersebut berjangka panjang, maka cadangan dana yang cukup seharusnya sudah dilakukan oleh perusahaan asuransi. Namun, sebagian besar perusahaan asuransi belum melakukan cadangan sesuai dengan prinsip-prinsip yang berlaku. Hal ini menjadi masalah bagi perusahaan asuransi.

“Oleh karena itu, perusahaan asuransi perlu melakukan mitigasi risiko dengan berhubungan kembali dengan pihak perbankan sebagai pemegang polis untuk menegosiasikan ulang term and condition, agar tidak semua risiko kredit macet dijamin oleh asuransi, tetapi ada batasannya,” katanya.

Dody berpendapat bahwa pembagian risiko tengah diusahakan dalam peraturan baru mengenai asuransi kredit. Kemungkinan bank akan menanggung 30 persen risiko dan asuransi menanggung 70 persen risiko. Dengan demikian, tidak semua risiko kredit macet akan ditanggung oleh asuransi.

Selain itu, Dody juga menyebut perlunya peraturan mengenai tarif. Hal ini disebabkan oleh semakin banyaknya pelaku asuransi kredit dan beberapa perusahaan yang kompetensinya tidak sepenuhnya terpenuhi.

Dody berharap bahwa aturan mengenai asuransi kredit dapat diperbaiki. Meskipun membutuhkan waktu, di sisi lain, perbankan juga belum tentu setuju terkait dengan pembagian risiko dan hal-hal lainnya. “Tapi ini masih dalam proses dan OJK memfasilitasi hal ini. Kita akan melihat bagaimana bisnis yang signifikan ini dapat membantu pihak perbankan, karena jika tidak ada asuransi, mereka akan menanggung risiko yang tinggi,” tandasnya.

Di sisi lain, Direktur Utama PT Reasuransi Indonesia Utama atau Indonesia Re, Benny Waworuntu, juga menyambut baik upaya OJK dalam melakukan finalisasi terkait peraturan baru mengenai asuransi kredit.

“Sementara mereka menunggu, kami melakukan seleksi risiko yang tepat dan baik, yang berarti kami tidak menolak sama sekali, tetapi kami memastikan bahwa yang kami tanggung benar-benar sesuai dengan mitigasi risiko yang kami lakukan,” kata Benny.

Benny menyatakan bahwa lonjakan klaim asuransi kredit merupakan masalah yang kompleks, namun yang terpenting adalah seleksi risiko. Seleksi risiko ini tidak hanya ada dalam asuransi dan reasuransi, tetapi juga harus dilakukan oleh lembaga perbankan atau pembiayaan, dan bahkan oleh konsumennya sendiri.

“Dia harus menyadari risiko apa yang ada, jadi kesadaran akan risiko ini menjadi tantangan bagi semua pihak, belum lagi masalah proses bisnisnya, seperti term and condition mana yang dicover dan tidak dicover, termasuk masalah pricing, cadangan, pengelolaan, dan lain-lain,” katanya.

Menurut data Asosiasi Asuransi Umum Indonesia (AAUI), klaim asuransi kredit mengalami peningkatan sebesar 53,1 persen year on year (yoy), mencapai Rp2,94 triliun pada kuartal I 2023. Angka tersebut menyumbang 29,6 persen dari total klaim yang dibayarkan selama periode tersebut.

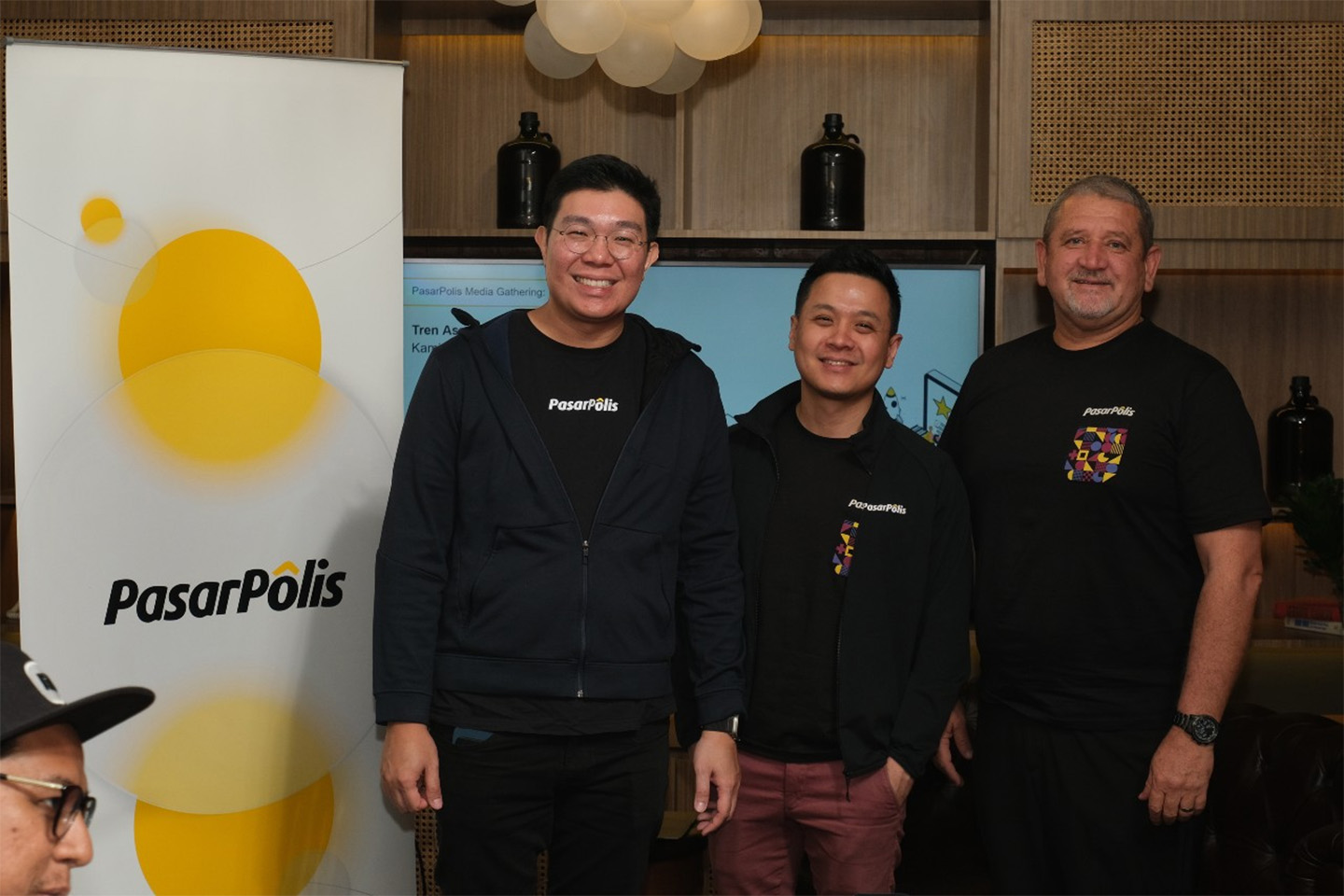

PasarPolis Tunjuk Peter van Zyl, Veteran Industri Asuransi, Sebagai Presiden Baru

KONTAN.CO.ID – Perusahaan insurtech terkemuka, PasarPolis, dengan bangga mengumumkan penunjukan Peter van Zyl sebagai Presiden baru perusahaan. Peter adalah seorang profesional berpengalaman dengan rekam jejak panjang dan prestasi yang gemilang di industri asuransi selama lebih dari 20 tahun. Sebelum bergabung dengan PasarPolis, Peter van Zyl menjabat sebagai Presiden Direktur & CEO Allianz Indonesia selama 7 tahun dan memiliki posisi manajemen senior di AIG selama lebih dari 15 tahun. Keahliannya dalam memahami kebutuhan pasar dan mengelola dinamika tim menjadi faktor penting dalam kesuksesan perusahaan yang dipimpinnya.

“Merupakan kehormatan bagi saya untuk bergabung dengan PasarPolis. Keputusan ini didorong oleh motivasi pribadi saya untuk ikut serta dalam revolusi industri asuransi, terutama di Indonesia. Selama dua dekade berkarir di dunia asuransi, saya telah melihat sendiri transformasi produk digital dan potensi besar dalam lanskap insurtech. Keunggulan PasarPolis dalam menawarkan asuransi mikro, prosedur klaim yang efisien, serta penerapan teknologi akan membuat industri ini semakin dinamis dan mudah diakses oleh siapa pun,” ungkap Peter van Zyl, Presiden PasarPolis.

Sebagai pemimpin perusahaan, Peter memiliki pendekatan unik. Ia memahami pentingnya budaya perusahaan dan hubungan personal dalam menciptakan kerja sama yang efektif dan mencapai kesuksesan bersama. Melalui interaksi pribadi dengan anggota tim dan mitra bisnis, Peter berusaha mengoptimalkan potensi individu dan menciptakan lingkungan yang mendukung untuk mencapai misi perusahaan.

“Kami yakin bahwa Peter akan menjadi pilar penting dalam memperkuat posisi PasarPolis sebagai perusahaan insurtech terkemuka di Asia Tenggara dengan fokus pada produk dan layanan asuransi digital. Kemampuannya untuk berpikir strategis, melaksanakan rencana secara optimal, dan berkomunikasi secara efektif di semua tingkatan akan mendukung misi perusahaan untuk mendemokrasikan asuransi, menjadikannya mudah, praktis, terjangkau, dan menyenangkan melalui teknologi dan inovasi,” kata Cleosent Randing, CEO PasarPolis.

Dalam jangka pendek, Peter akan fokus pada upaya untuk memperkuat posisi PasarPolis di pasar dan mengimplementasikan strategi baru guna meningkatkan daya saing perusahaan. Secara jangka panjang, visi Peter adalah menjadikan PasarPolis sebagai perusahaan asuransi digital terdepan dengan layanan, produk, dan klaim yang mudah, cepat, dan terjangkau.

Melalui pendekatan digital, PasarPolis dapat mencapai segmen pasar yang sulit dijangkau oleh saluran distribusi tradisional. Produk yang ditawarkan oleh PasarPolis juga sangat relevan dengan kebutuhan masyarakat saat ini, seperti asuransi perjalanan dan perlindungan perangkat elektronik, sehingga PasarPolis turut meningkatkan kesadaran akan pentingnya memiliki asuransi dalam kehidupan sehari-hari.

Sebagai bukti keberhasilan ini, hanya pada tahun 2022, PasarPolis telah menerbitkan lebih dari 500 juta polis. Hingga akhir 2022, PasarPolis telah melindungi hampir 30% dari populasi Indonesia, atau lebih dari 80 juta pelanggan. Yang menarik, 9 dari 10 pengguna layanan digital PasarPolis adalah individu yang sebelumnya belum pernah membeli atau menggunakan asuransi.

Selain itu, sejalan dengan komitmen PasarPolis untuk memberikan layanan yang cepat dan efisien kepada pelanggan, terutama dalam menginovasi proses klaim menjadi lebih efektif, data perusahaan hingga akhir Juni 2023 menunjukkan bahwa PasarPolis berhasil menyelesaikan proses klaim produk asuransi non-kredit dalam waktu kurang dari 24 jam, dan proses klaim produk asuransi gadget dalam waktu kurang dari 1 jam.

Peter berkomitmen untuk terus meningkatkan pencapaian positif ini dan membantu lebih banyak individu dan keluarga di Indonesia dalam menghadapi hal-hal yang tak terduga. Hal ini sejalan dengan visi dan misi PasarPolis untuk memberikan solusi perlindungan yang tepat dengan memberikan kenyamanan ekstra dan ketenangan pikiran kepada pelanggan sehari-hari.

Melalui kolaborasi dengan perusahaan asuransi umum Tap Insure, PasarPolis telah menjadi ekosistem asuransi digital full-stack yang mampu melakukan underwrite produk secara mandiri. Sebagai perusahaan insurtech terkemuka di Indonesia, PasarPolis saat ini memiliki lebih dari 7.500 Mitra aktif dan bekerja sama dengan lebih dari 40 mitra ekosistem untuk memenuhi kebutuhan asuransi yang melekat dalam kehidupan masyarakat di berbagai daerah di Indonesia.

Pembagian Pertanggungan dengan Bank Akan Masuk di Beleid Baru Asuransi Kredit

KONTAN.CO.ID – JAKARTA. Masalah yang sedang menjadi perhatian saat ini adalah meningkatnya klaim asuransi kredit. Dalam hal ini, kontribusi kredit dari industri perbankan juga turut berperan.

Asosiasi Asuransi Umum Indonesia (AAUI) mencatat bahwa total klaim asuransi kredit pada kuartal I/2023 mencapai Rp 2,94 triliun, mengalami kenaikan sebesar 53,1% YoY. Mayoritas klaim berasal dari kredit usaha rakyat (KUR), kredit konsumsi, dan kredit modal kerja.

Otoritas Jasa Keuangan (OJK) sedang merencanakan kebijakan baru terkait bisnis asuransi kredit ini. Salah satu poin pentingnya adalah pembagian ulang risiko pertanggungan. Artinya, risiko asuransi kredit tidak akan sepenuhnya ditransfer ke perusahaan asuransi, melainkan sebagian akan ditanggung oleh bank.

“Di bank, sekitar 20% atau 30% dari risiko akan ditanggung oleh bank dan sisanya akan ditransfer,” kata Kepala Eksekutif Pengawas Industri Keuangan Non Bank (IKNB) OJK, Ogi Prastomiyono.

Sementara itu, Kepala Eksekutif Pengawas Perbankan OJK, Dian Ediana Rae, menjelaskan bahwa asuransi kredit merupakan bagian dari mitigasi risiko kredit. Dalam pelaksanaannya, perbankan harus melaksanakan penilaian dengan baik dan prudential.

Dian menyatakan bahwa pembagian risiko pertanggungan ini merupakan perjanjian perdata, yang berarti bank dan asuransi harus melakukan analisis secara profesional dari semua aspek.

Dalam penyusunan kebijakan ini, Dian menegaskan bahwa penerapan peraturan prudential untuk perbankan akan ditekankan, dan bank harus memilih asuransi secara profesional dan mempertimbangkan kesehatan asuransinya dengan baik.

“Akan saya pastikan pengawas perbankan berkoordinasi dengan pengawas perusahaan asuransi untuk memastikan tata kelola proses asuransi kredit dapat berjalan secara profesional dan sesuai dengan ketentuan yang berlaku,” tambahnya.

Presiden Direktur Maybank Indonesia, Taswin Zakaria, menyatakan bahwa penggunaan asuransi kredit biasanya digunakan untuk program bantuan pemerintah seperti KUR atau kredit mikro. Di Maybank, asuransi kredit digunakan untuk pembiayaan motor/mobil atau KTA/Kartu Kredit, dengan bentuk asuransi jiwa kredit.

“Namun, asuransi hanya akan menyelesaikan kredit jika debitur meninggal dunia,” jelasnya.

Berdasarkan laporan keuangan pada kuartal pertama tahun ini, Maybank mencatat beban premi asuransi sebesar Rp 17,99 miliar, mengalami peningkatan dari periode yang sama tahun sebelumnya sebesar Rp 15,9 miliar.

Taswin berpendapat bahwa pembagian risiko kredit tergantung pada segmentasi tertentu, di mana ada bank yang bersedia menanggung 20-30% risiko kreditnya. Jika bank tidak tertarik dengan risiko di segmentasi tertentu, namun harus mengikuti program tertentu, bank akan meminta asuransi untuk menanggung 100% risiko, atau bank tidak akan berpartisipasi dalam program tersebut.

“Semuanya bergantung pada apakah bank bersedia mengambil risiko kreditnya. Jika tidak, bank akan meminta asuransi untuk menanggung 100%,” ujarnya.

Sementara itu, Direktur Risk Management BTN, Setiyo Wibowo, mengatakan bahwa BTN telah membagi risiko kredit, terutama pada KPR subsidi dan kredit, di mana BTN hanya menyerahkan 80% risiko ke perusahaan asuransi.

“Umumnya, tidak ada asuransi yang mau menanggung 100% risiko NPL, maksimal hanya 80%,” tambah Setiyo.

Namun, ia menekankan bahwa asuransi kredit seharusnya hanya menjadi salah satu solusi jika kredit mengalami masalah. Yang lebih penting adalah bagaimana bank memilih nasabah yang layak diberikan kredit dan mempertimbangkan agunan yang layak.

Setiyo juga menyatakan bahwa tarif premi bukanlah faktor utama dalam memilih produk asuransi kredit. Saat ini, masalah persaingan harga asuransi kredit juga menjadi salah satu permasalahan, yang nantinya akan diatur dalam kebijakan tersebut.

“Yang utama adalah memilih asuransi yang sehat dan kuat, yang mampu membayar klaim,” tambahnya.

Direktur Manajemen Risiko Bank Mandiri, Ahmad Siddik Badruddin, menjelaskan bahwa Bank Mandiri telah menerapkan skema pembagian risiko dalam pelaksanaan asuransi atau penjaminan kredit. Menurutnya, dalam program KUR dan KUM, antara 70-80% risiko ditanggung oleh perusahaan asuransi dan sisanya oleh bank.

Dari perspektif seorang pengamat, Amin Nurdin, Senior Faculty Lembaga Pengembangan Perbankan Indonesia (LPPI), menjelaskan bahwa seharusnya ada pembagian risiko antara bank dan perusahaan asuransi dalam asuransi kredit. Perusahaan asuransi seharusnya menanggung 70% dari risiko tersebut.

Namun, ia juga menyatakan bahwa munculnya persepsi yang salah bahwa perusahaan asuransi menanggung risiko 100% perlu diperhatikan. Misalnya, jika seorang debitur memiliki pinjaman sebesar Rp 100 miliar dan telah melunasi sekitar Rp 30 miliar, namun kemudian mengalami kredit macet, klaim yang diajukan ke perusahaan asuransi seolah-olah seluruhnya ditanggung oleh asuransi. Padahal, porsi perusahaan asuransi sebenarnya hanya sebesar 70% sesuai dengan premi yang dibayarkan.

Oleh karena itu, menurut Amin, regulator, dalam hal ini OJK, perlu meninjau besaran premi yang harus mempertimbangkan klaim di masa depan dan juga mengawasi tata kelola perusahaan asuransi itu sendiri.

Permasalahan klaim asuransi kredit yang meningkat ini memang membutuhkan solusi yang tepat. Penting bagi bank dan perusahaan asuransi untuk melakukan pembagian risiko dengan adil dan transparan, serta memastikan kepatuhan terhadap peraturan yang berlaku. Hal ini akan membantu membangun industri asuransi kredit yang sehat dan berkelanjutan, serta melindungi kedua belah pihak, yaitu bank dan perusahaan asuransi, serta nasabah mereka.

Pembiayaan Asuransi Bencana, AAUI Dorong Perluasan

Bisnis.com, JAKARTA — Asuransi bencana yang dijalankan pemerintah dengan melibatkan konsorsium swasta dinilai penting bagi pembiayaan pemulihan nasional. Direktur PT Reasuransi Maipark Indonesia Heddy Agus Pritasa mengatakan bahwa saat ini masalah kebencanaan menjadi perhatian di kawasan. Negara yang tergabung dalam Association of Southeast Asian Nations (Asean), termasuk Indonesia terus mencari cara untuk mendapatkan pembiayaan untuk pemulihan secara kreatif. “Mengenai penanganan infrastruktur yang rusak akibat bencana, memang aturan yang ada di pusat dan pemerintah akan berbeda karena adanya otonomi daerah. Namun hal itu dapat disinkronisasikan [dengan asuransi bencana],” kata Heddy saat dihubungi Bisnis, pekan lalu (12/7//2023). Heddy mengatakan saat ini pembiayaan kerusakan akibat bencana telah menggandeng perusahaan asuransi. Pemerintah membayar iuran premi asuransi bencana menggunakan APBN ataupun APBD. Program kerja sama ini dinilai sudah terlaksana dengan baik dalam program Konsorsium Asuransi Barang Milik Negara (KABMN). “Hal itu merupakan kemitraan strategis sektor swasta dan sektor pemerintah, yang dikenal dengan PPP [public private partnership],” katanya. Dia juga menghadapkan seluruh perusahaan asuransi dapat tergabung ke dalam konsorsium. Di sisi lain, Direktur Eksekutif Asosiasi Asuransi Umum Indonesia (AAUI) Bern Dwiyanto mengatakan bahwa asuransi mampu memitigasi terjadinya risiko kerugian/ kerusakan harta benda, properti dan atau kepentingan yang dipertanggungkan.

“Asuransi Ini penting terutama bagi negara seperti Indonesia yang bisa dibilang cukup lengkap dengan risiko bencana alam yang dimilikinya,” kata Bern. Namun demikian, lanjut dia, masih banyak masyarakat yang belum menyadari pentingnya memiliki asuransi tersebut. Adapun pemanfaatan asuransi terutama properti ini masih didominasi oleh bangunan perkantoran dan industrial. Sedangkan banyak kejadian bencana, seperti banjir, risiko rumah tinggallah yang sering terdampak. Dalam kaitannya dengan perlindungan bangunan pemerintah yang merupakan aset negara, AAUI bersama dengan Direktorat Jenderal Kekayaan Negara (DJKN) memiliki program yaitu Asuransi Barang Milik Negara (ABMN). “Bilamana ada kejadian bencana, maka risiko kerusakan tersebut ditransfer ke sektor swasta,” katanya. Dia mengadakan bahwa pihaknya sangat mendukung, karena ini sebagai upaya pemerintah dalam mengamankan barang milik negara dari suatu kejadian atau risiko yang dapat merugikan aset negara itu sendiri dan untuk menjaga kepastian keberlangsungan pelayanan umum, menunjang kelancaran tugas serta fungsi penyelenggaraan pemerintahan. Disamping itu dapat serta untuk mendukung penetrasi dan tumbuhnya industri asuransi di Indonesia. Adapun ABMN ini pertama kali digulirkan pada 2019. Bern mengatakan sampai saat ini ada sekitar 76 Kementerian dan Lembaga yang ikut program ABMN, di mana jumlah ini masih cukup kecil dibanding total seluruh bangunan/ kantor yang dimiliki oleh pemerintah. “Diharapkan lebih banyak lagi Kementerian dan Lembaga Pemerintah yang ikut serta di program ABMN ini dimasa yg akan datang,” katanya.

Source:

Asuransi Perjalanan Diproyeksikan Terus Tumbuh Pascapandemi Covid-19

Bisnis.com, JAKARTA— Asuransi perjalanan diproyeksikan akan mengalami pertumbuhan setelah pandemi Covid-19. Hal ini disebabkan oleh peningkatan kebutuhan perlindungan perjalanan seiring dengan meningkatnya jumlah masyarakat yang melakukan perjalanan.

Edhi Tjahja Negara, Direktur Utama PT Zurich Asuransi Indonesia Tbk, menyatakan bahwa pertumbuhan asuransi perjalanan secara global diperkirakan sebesar 17,3 persen tahun ini. Ia juga meyakini bahwa pasar asuransi perjalanan di Indonesia akan melebihi angka tersebut.

Edhi menjelaskan bahwa permintaan asuransi perjalanan dari Zurich sangat positif pada tahun ini. Setelah dicabutnya status pandemi Covid-19 di Indonesia pada tahun 2023, Zurich mencatat peningkatan signifikan dalam jumlah polis asuransi perjalanan yang diterima oleh perusahaan pada semester pertama tahun 2023, yaitu sebesar 800 persen dibandingkan dengan semester pertama 2022.

Hal ini disebabkan oleh pemahaman yang lebih baik dari masyarakat akan manfaat asuransi perjalanan dalam memberikan perlindungan terhadap potensi risiko yang mungkin terjadi selama perjalanan.

Zurich menyediakan perlindungan menyeluruh untuk memenuhi kebutuhan perlindungan nasabah selama melakukan perjalanan, baik di dalam negeri, regional, maupun internasional. Premi asuransi dimulai dari Rp25.000 dan pilihan polis dapat disesuaikan dengan tujuan perjalanan, tingkat perlindungan yang diinginkan, dan aktivitas yang ingin dilakukan oleh nasabah selama perjalanan.

Zurich menawarkan berbagai jenis polis perjalanan, seperti polis pulang-pergi, sekali jalan, atau tahunan dengan cakupan basic, executive, atau premiere. Tambahan pilihan untuk aktivitas seperti olahraga petualangan juga tersedia.

Edhi menekankan pentingnya asuransi perjalanan dalam memberikan ketenangan pikiran selama perjalanan. Dengan perlindungan dari Zurich, nasabah dapat memperoleh ganti rugi atas perjalanan mereka jika terjadi pembatalan atau perubahan perjalanan, keterlambatan bagasi dan barang pribadi, serta biaya medis dan darurat lainnya.

Allianz Indonesia Ajak Media Berkolaborasi Tingkatkan Literasi & Penetrasi Asuransi

Allianz Indonesia, yang terdiri dari Allianz Life dan Allianz Utama, menggelar Malam Apresiasi dan Ramah-tamah bersama Pemimpin Redaksi Media di Jakarta (12/7), sebagai bentuk apresiasi perusahaan atas dukungan media kepada Allianz dalam menyebarkan berita positif dan memberikan edukasi untuk meningkatkan kesadaran serta pemahaman masyarakat akan pentingnya perlindungan asuransi.

Acara ini sekaligus juga untuk memperkenalkan pemimpin baru Allianz Life Indonesia Alexander Grenz, Country Manager & Direktur Utama Allianz Life Indonesia kepada sekitar 30 orang Pemimpin Redaksi Media yang hadir. Selain itu, acara ini juga dihadiri oleh Sunadi, Presiden Direktur Allianz Utama Indonesia dan juga jajaran senior manajemen Allianz Indonesia lainnya.

Dalam acara ini, para Pemimpin Redaksi Media yang hadir berkesempatan untuk menikmati hidangan makan malam yang penuh dengan kejutan, sesuai tema “Life is Full of Surprise Dinner” yang disajikan oleh Chef Andrian Ishak dari Namaaz Dining, restoran molekular gastronomi pertama di Indonesia.

Rangkaian menu yang dihidangkan menggambarkan kejutan-kejutan yang bisa dialami setiap orang saat melewati lima tahap perjalanan hidup seperti mimpi, harapan, tantangan, progres dan hasil yang akan diperoleh, dimana Allianz akan selalu ada mendampingi nasabah dalam setiap tahapan tersebut.

Allianz Indonesia percaya media mempunyai peranan yang sangat penting dalam menyebarkan informasi yang akurat dan tepercaya dan membentuk opini publik di tengah-tengah gempuran berbagai informasi dan media sosial dengan perkembangan teknologi dan dunia digital saat ini.

Untuk itu Allianz mengajak media untuk bersama-sama berkolaborasi dengan para pelaku industri asuransi, regulator, asosiasi maupun para pemangku kepentingan lainnya untuk menjaga kepercayaan terhadap industri asuransi sehingga literasi dan penetrasi asuransi bisa semakin meningkat.

Melihat tingkat penetrasi asuransi di Indonesia yang masih rendah dibandingkan dengan Produk Domestik Bruto (PDB) yaitu sebesar 3,18% (data OJK tahun 2021), dan tingkat penetrasi asuransi syariah yang bahkan lebih rendah, yakni di bawah 1% (data OJK tahun 2020), Allianz Indonesia melalui kedua entitas, Allianz Life dan Allianz Utama, berupaya untuk menyediakan perlindungan asuransi yang lengkap melalui produk-produk yang sesuai dengan beragam perkembangan kebutuhan masyarakat Indonesia.

Mulai dari asuransi jiwa dan kesehatan, syariah, serta asuransi umum, memperkuat posisi Allianz Indonesia sebagai penyedia solusi dan layanan berasuransi untuk masyarakat Indonesia. Hal ini tentunya sejalan dengan misi Allianz Indonesia untuk melindungi masa depan nasabah (secure your future) dan lebih banyak masyarakat Indonesia (to insure more Indonesian).

“Allianz Life Indonesia terus mempertahankan kinerja di kondisi pasar yang menantang. Hal ini berkat komitmen berkelanjutan kami untuk terus melindungi nasabah dan masa depan mereka. Melalui pendekatan ONE Allianz yang digunakan, Allianz Life dan Allianz Utama serta Allianz Syariah yang akan berdiri sendiri dalam waktu dekat, akan terus menyediakan solusi asuransi yang menyeluruh, terbaik di kelasnya dan berkelanjutan bagi masyarakat Indonesia”, kata Alexander Grenz, Country Manager & Direktur Utama Allianz Life Indonesia.

Sejalan dengan komitmen ini, baru-baru ini Allianz Utama bekerja sama dengan Allianz Life meluncurkan inisiatif terbaru melalui fitur baru di Allianz Discover yang dapat memudahkan penerbitan polis asuransi umum secara teringetrasi, yaitu Tag On.

Allianz Discover sendiri merupakan aplikasi penjualan digital yang telah diluncurkan sejak 2015, serta berfungsi sebagai media bagi para tenaga pemasar untuk mengajukan asuransi calon nasabah secara online.

Melalui inisiatif Tag On, Allianz memberikan akses terhadap nasabah untuk dapat memiliki multiproduk dari berbagai macam kebutuhan, seperti produk asursnsi jiwa, umum, dan syariah.

“Allianz Utama dan Allianz Life berkomitmen untuk selalu menemani perjalanan kehidupan nasabah melalui solusi perlindungan asuransi guna mencapai tujuan kehidupan masyarakat Indonesia. Untuk itu, Allianz menggandeng berbagai media untuk terus menyebarkan informasi yang tepat dan benar serta mengedukasi masyarakat seputar asuransi dan pengelolaan keuangaan melalui berbagai kegiatan edukasi yang dilakukan, mulai dari program pendampingan, webinar, serta artikel edukasi di website Allianz Indonesia”, ujar Sunadi, Presiden Direktur Allianz Utama Indonesia.

Untuk dapat terus melindungi lebih banyak masyarakat Indonesia, Allianz akan terus fokus dan senantiasa meningkatkan inovasi digital dalam memberikan layanan berasuransi serta memperluas solusi asurasi yang ditawarkan. Lebih dari itu, melihat potensi pasar syariah di Indonesia, Allianz juga berkomitmen untuk mendukung perkembangannya melalui persiapan spin off Unit Syariah.

Informasi ini disajikan oleh: L&G Insurance Broker – The Smart Insurance Broker.

—

MENCARI PRODUK ASURANSI? JANGAN BUANG WAKTU ANDA DAN HUBUNGI KAMI SEKARANG

24 JAM L&G HOTLINE: 0811-8507-773 (CALL – WHATSAPP – SMS)

website: lngrisk.co.id

Email: customer.support@lngrisk.co.id

—